La correzione accusata negli ultimi mesi dai mercati azionari è stata particolarmente cruenta per i titoli Tech. Gli indici Titoli Tech in sofferenza. La correzione accusata negli ultimi mesi dai mercati azionari è stata particolarmente cruenta per i tecnologici. Gli indici di borsa del settore sono quelli che hanno perso di più dai massimi di fine 2021. Parte della sottoperformance è determinata dalla maggiore volatilità tipica delle azioni dei gruppi con maggiori prospettive di crescita. Esistono però anche fattori specifici di debolezza, ovvero la fine dell’effetto COVID-19 e la sensibilità ai tassi d’interesse. Lo scenario stagflattivo non preannuncia niente di buono.

SCENARIO MACRO INCERTO: BORSE IN FORTE RIBASSO

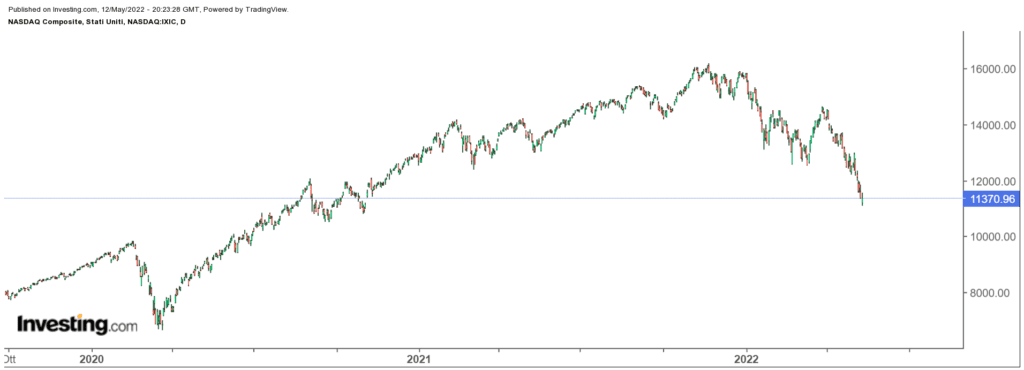

Wall Street in notevole calo nelle ultime settimane: il rimbalzo arrivato dopo l’affondo causato dall’inizio del conflitto Russia-Ucraina è stato annullato e anzi, gli indici principali sono scesi ai minimi da oltre un anno. Particolarmente debole il NASDAQ Composite, precipitato ai livelli più bassi dal novembre 2020. L’invasione dell’Ucraina decisa da Vladimir Putin non è l’unica causa della flessione ma una delle componenti che determinano l’attuale fase di mercato. L’elemento base è il combinato disposto tra rimbalzo dell’inflazione – sui massimi da 40 anni negli USA – e il conseguente avvio della fase restrittiva da parte della Fed.

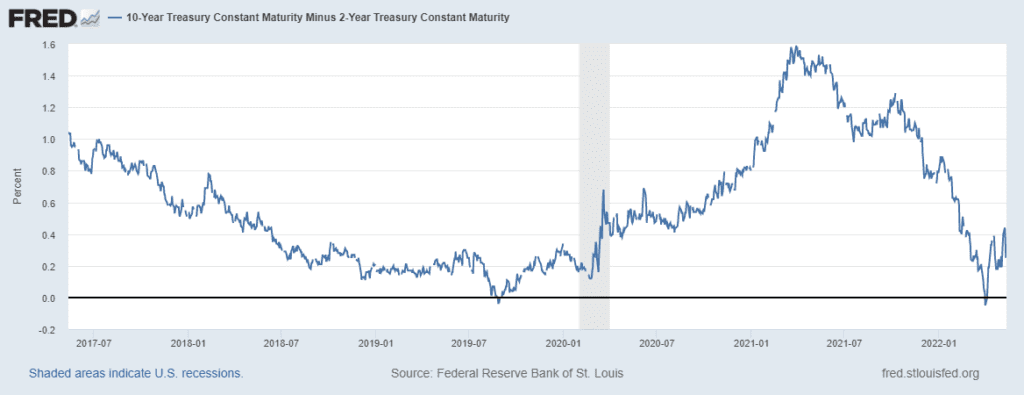

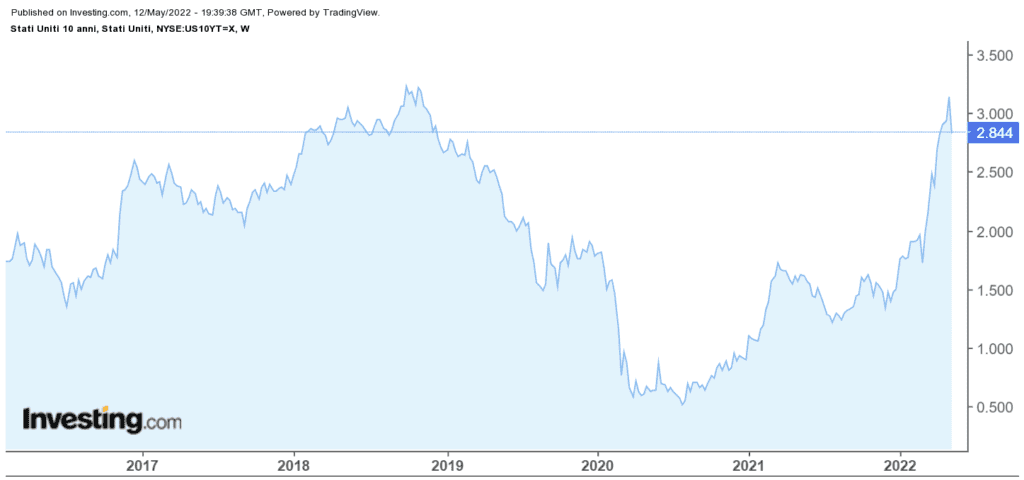

La risultante di queste due forze è uno scenario di recessione economica, ma potrebbe anche andare peggio. Se i prezzi delle materie prime dovessero mantenersi sui livelli cui sono arrivati a causa della guerra e delle sanzioni anti-Russia potremmo avere una stagflazione, ovvero debolezza della congiuntura e alta inflazione contemporaneamente. Si tratta di un rischio che i mercati stanno iniziando a scontare con il differenziale di rendimento tra i Treasury a 10 e 2 anni sceso sotto lo zero a inizio aprile (recessione) e rendimento decennale in rally (inflazione) – attualmente in area 3%, ovvero ai massimi dal 2018.

TITOLI TECH IN RETROMARCIA

Considerando che le Borse si muovono in anticipo rispetto agli eventi, non deve sorprendere se l’attuale fase ribassista è iniziata qualche mese fa. L’indice S&P 500 ha toccato il massimo storico a inizio anno e attualmente cede circa il 18% dal record. Il NASDAQ Composite ha raggiunto il top a fine novembre e al momento è sotto del 30% circa. Questi dati evidenziano una marcata sottoperformance dei titoli Tech, presenti in numero preponderante nel NASDAQ mentre l’S&P ha una composizione eterogenea. Si tratta di una circostanza solo in parte correlata alla maggiore volatilità intrinseca dei tecnologici. La debolezza dei Tech ha origini più profonde ed è direttamente collegata con la prima ondata della pandemia COVID-19.

In quella fase, caratterizzata dai lockdown “duri”, la domanda per beni e servizi funzionali alla permanenza nelle abitazioni schizzò alle stelle. Amazon, Netflix, Zoom, Peloton sono probabilmente i casi più evidenti di società che hanno tratto vantaggio dalla situazione. Ma anche i produttori di pc, monitor, modem/router hanno approfittato degli eventi e della necessità di molte persone di lavorare da remoto utilizzando postazioni e connessioni efficienti. Con l’arrivo di vaccini e varianti meno aggressive e il conseguente progressivo allentamento delle misure restrittive, l’extra-domanda per questi prodotti e servizi si sta dissolvendo.

Un esempio su tutti: gli abbonati a Netflix nel primo trimestre 2022 sono scesi di 200mila unità, il primo calo in 10 anni. Si tratta di un dato totalmente inatteso dagli analisti: avevano previsto una crescita di 2,51 milioni di abbonati. Ma non è finita, perché Netflix prevede che nel secondo trimestre la perdita di abbonati sarà ancor più sanguinosa: ben 2 milioni in meno, contro i +2,4 milioni del consensus. Il titolo ha perso il 35% il giorno dell’annuncio e attualmente è sotto del 75% rispetto al record storico di novembre.

IL RUOLO DEI TASSI NEL DETERMINARE IL VALORE DELLE AZIONI

Come accennato poco sopra la correzione dei mercati azionari americani è stata determinata principalmente dalla spirale inflazione-tassi-recessione-stagflazione. In particolare è lo scenario di crescita dei tassi di interesse a risultare penalizzate soprattutto per i titoli Tech. Questo accade perché la valutazione delle azioni di queste società dipende in misura quasi totale da profitti e cash flow stimati per gli anni a venire. Ovviamente questo tipo di stima viene effettuata anche per i gruppi non-Tech, ma in questo caso al valore finale contribuiscono anche gli asset iscritti a bilancio come impianti, immobilizzazioni e avviamento.

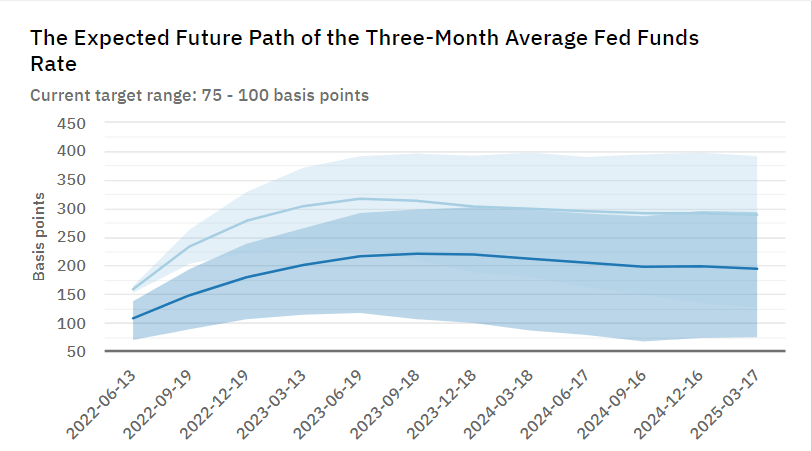

Un aumento dei tassi implica automaticamente un calo del valore attualizzato a oggi dei profitti/cash flow degli esercizi futuri. Mentre i titoli cosiddetti “Value” possono contare sul cuscinetto delle immobilizzazioni, i Tech restano più esposti a questo fattore di rischio. Rischio che negli ultimi mesi si è fatto sempre più insidioso: il grafico seguente mostra l’evoluzione delle aspettative sui Fed Funds oggi (linea più chiara) e due mesi fa (linea più scura). Ricordando quello visto sopra relativo al rendimento dei Treasury a 10 anni risulta evidente come lo scenario per i Tech sia notevolmente peggiorato.

LE PROSPETTIVE DEL NASDAQ

Cosa aspettarsi dopo la netta correzione del NASDAQ Composite? Il -30% dai massimi basterà per scontare l’effetto tassi-recessione? L’analisi del grafico dell’indice mette in evidenza l’accelerazione ribassista partita a fine marzo, ovvero al culmine del rimbalzo dai minimi raggiunti dopo l’inizio del conflitto Russia-Ucraina. Al momento non si vedono segnali che possano preludere all’esaurimento del trend negativo. Anzi il NASDAQ ha inviato un’indicazione ribassista importante, ovvero la violazione del supporto a 11400-11500 punti rappresentato dal ritracciamento del 50% di quanto guadagnato dal minimo del marzo 2020. I prossimi obiettivi del ribasso si trovano a 10300-10500, ovvero l’8-9% sotto ai livelli attuali. ©

Simone Ferradini

Twitter: @SimoneFerradini

LinkedIn: @SimoneFerradini

Foto: Tumisu da Pixabay