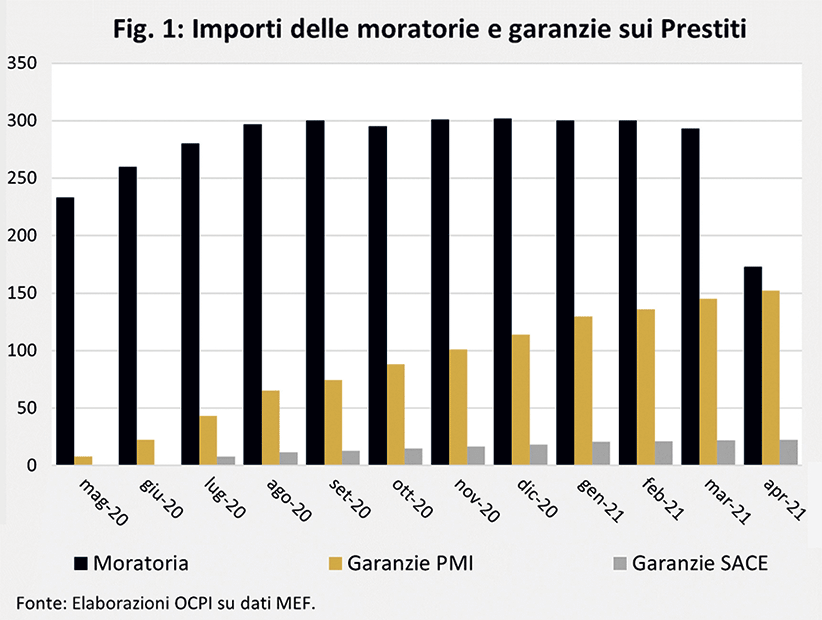

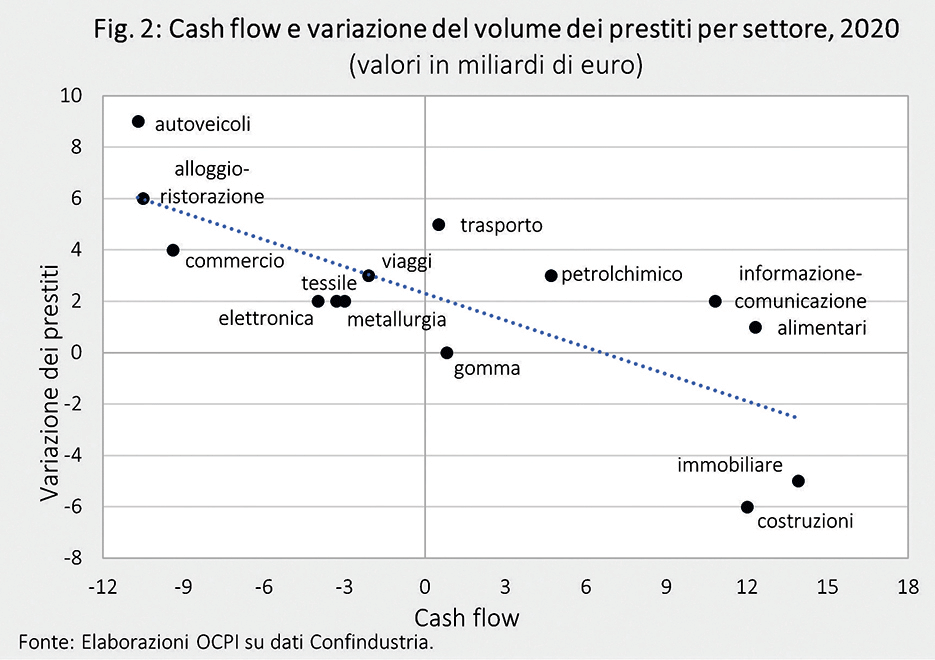

A preoccupare le piccole e medie imprese italiane è soprattutto la liquidità. «Tra fine delle moratorie, introduzione di nuovi vincoli per il Fondo Centrale di Garanzia e nuove classificazioni dei crediti deteriorati, sono diversi gli elementi di incertezza per le piccole medie imprese», dice Patrizia De Luise, Presidente nazionale Confesercenti. A gettare benzina sul fuoco i due milioni e mezzo di richieste inoltrate al fondo di garanzia delle PMI durante l’emergenza pandemica, per un valore che equivale a oltre 240 miliardi di euro. Il tutto senza fare i conti con l’onnipresente PNRR, che offre sì una soluzione, ma a fronte di forti investimenti. «Se da un lato il Governo è certamente riuscito a mettere a punto un progetto globale capace di rispettare le scadenze e di offrire progetti credibili approvati, tali da consentire l’erogazione da parte della UE dei fondi previsti, adesso la sfida sarà nel saper mobilitare risorse private».

L’accesso al credito e la disponibilità di liquidità restano problemi delicati per gli imprenditori italiani in questo periodo. Quali sono le soluzioni che vede all’orizzonte?

«Servono interventi legislativi che accompagnino le imprese in un percorso di uscita graduale dalle misure emergenziali, a partire da una riproposizione delle moratorie per tutta la restante parte del 2022. Inoltre, occorre ridefinire il sistema delle garanzie che assistono il credito in un’ottica di complementarietà, intendendo con ciò l’affiancamento della garanzia del Confidi (Consorzio di garanzia collettiva dei fidi) a quella degli Enti Pubblici nazionali e regionali. Anche in questo caso occorre riprendere in esame proposte normative che non hanno trovato l’attuazione dovuta quale la patrimonializzazione del Confidi».

Negli ultimi tempi abbiamo assistito a un aumento dell’offerta di piattaforme di factoring con accesso via web, che consentono di trasferire la gestione dei crediti, ottenendo liquidità immediata. Crede che le imprese italiane abbiano la capacità di sfruttare al meglio questo tipo di strumenti?

«Il factoring è uno strumento certamente utile per le imprese e il canale digitale può agevolare in modo significativo l’accesso al supporto finanziario. Affinché si utilizzino al meglio queste possibilità, però, è necessaria un’educazione finanziaria più diffusa, in particolare tra le microimprese, e strumenti di factoring di filiera anche per le micro e piccole imprese».

Inflazione e caro energia incidono pesantemente sulle aziende. Per arginare il problema, è stato prolungato l’effetto del Fondo di garanzia PMI, ma solo per alcuni soggetti. Sarà sufficiente?

«Da solo no: occorre anche rafforzare e prorogare le misure già introdotte per il contenimento dei costi dei beni energetici. Misure abbastanza efficaci. Per consolidare i risultati è fondamentale proseguire nell’azione di contrasto del caro energia. Vanno conservati l’azzeramento degli oneri di sistema che gravano sulle bollette elettriche, così come la riduzione al 5% dell’Iva sul gas. E, con riferimento ai carburanti, dovrebbe essere introdotto su base permanente un meccanismo automatico che, in caso di aumenti dei prezzi internazionali, riduca il peso delle accise in proporzione all’aumento dell’Iva».

Con la contrazione della spesa del consumatore, alcune imprese rischiano di accumulare molte giacenze di magazzino invendute. Come si affronta il problema?

«Un problema sentito, nel nostro mondo di riferimento, soprattutto dalle realtà della distribuzione e retail moda. Esiste un credito di imposta del 30% sulle giacenze di magazzino, che è stato introdotto – su nostra richiesta – nel 2020 e prorogato anche nel 2021. Si potrebbe valutare un’ulteriore proroga».

ll PNRR costituisce una grande opportunità per irrorare di liquidità il mercato, ma spesso chiede una controparte di investimento privato per erogare i finanziamenti. Le PMI sono in grado di mettere insieme le risorse necessarie per sfruttare quest’opportunità?

«La sfida sta proprio nel saper costruire le condizioni per mobilitare risorse private in più sugli obiettivi del PNRR. Ci sono le risorse e ci sono professionisti che hanno continuato anche nei lunghi mesi della pandemia a garantire un rapporto continuo e professionale con i risparmiatori. Ci sono anche i prodotti, ma non si è ancora riusciti a canalizzare le risorse verso l’economia reale. Dobbiamo interrogarci su cosa è mancato, su cosa possiamo fare e su cosa dobbiamo chiedere al Governo di fare. A nostro avviso si deve partire dalla leva fiscale per agevolare gli investimenti».

Associazioni come Confesercenti possono esercitare una leva importante per amplificare la voce della piccola imprenditoria. In che modo agite rispetto a questa situazione?

«La nostra missione è proprio quella di rappresentare il mondo delle PMI che, con il loro dinamismo, danno un contributo ineguagliato al Pil e all’occupazione d’Italia. Sosteniamo le imprese non solo attraverso strumenti mirati – anche sul fronte del credito – ma con la collaborazione con le istituzioni e con le organizzazioni sociali, economiche e culturali».

Di recente avete stilato con l’Associazione nazionale consulenti finanziari un protocollo d’intesa che copre vari fronti strategici per le due categorie. Può dare un contributo anche su questo fronte?

«Sicuramente. La nostra è un’alleanza che dà più forza a entrambe le associazioni, un’inedita e felice contaminazione tra il mondo dell’intermediazione finanziaria e quello delle micro, piccole e medie imprese del terziario. È un progetto di collaborazione che poggia le sue basi su una visione comune, tesa proprio a valorizzare e a rendere più efficace il ruolo delle nostre organizzazioni, con l’obiettivo condiviso di rafforzare la tutela delle nostre imprese e aprire per loro – e per il Paese – nuove prospettive di crescita e sviluppo». ©

Marco Battistone

Twitter @M_Battistone

Linkedin @marco-battistone