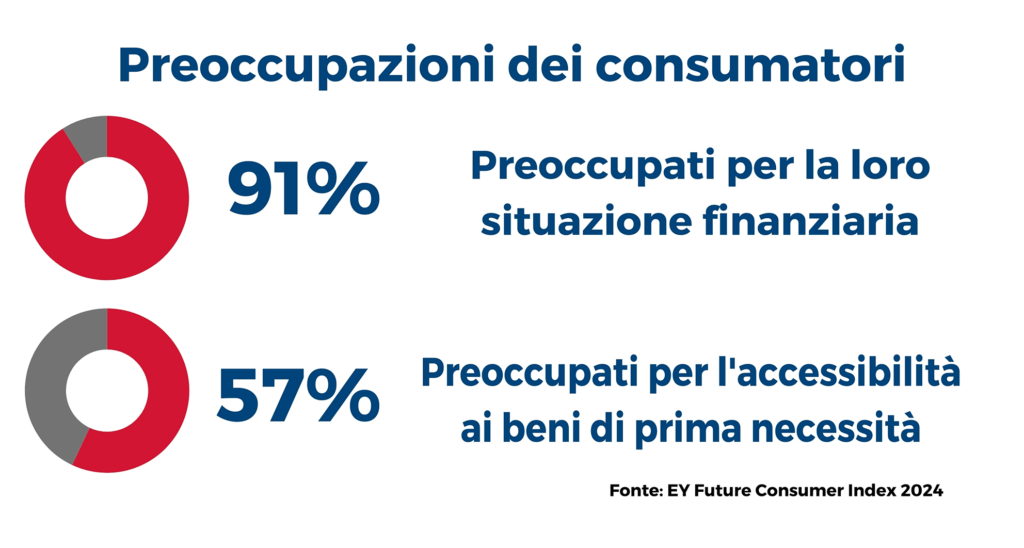

Inflazione e tassi attesi in discesa cambiano gli scenari. Ma il 91% degli italiani si dice comunque preoccupato per la propria condizione economica. «Il vero problema riguarda la dimensione quotidiana del vivere: l’aumento dei prezzi oggettivi, cioè dei beni primari, dell’energia…», dice Luigi Conte, Presidente ANASF, Associazione Nazionale Consulenti Finanziari. La conseguenza? Quasi tutti tagliano le spese, come documenta il Future Consumer Index 2024 di EY. «È un’informazione fondamentale in termini analitici: determina la dimensione del problema. Ma affonda le radici in un periodo storico con una serie di eccessi mai così coincidenti. Innanzitutto, il dato inflattivo. Uno scenario che ha portato a definire, in termini di approccio emotivo, una condizione di precarietà. Tutte le variabili in questione hanno minato le certezze e hanno inciso in maniera evidente, con un’eredità pesante».

Quale?

«Tutto ciò che impatta la dimensione quotidiana del cittadino rende meno valida una visione ottimistica del futuro».

Ma gli italiani sembrano avere ancora diverse frecce al loro arco. In primis, quel gruzzolo – 1.500 miliardi di euro, secondo le stime FABI – accumulato nei conti in banca e per anni additato come difficile da smuovere

«Nel nostro Paese il risparmio finanziario rappresenta una struttura estremamente solida, o meglio cospicua, visto che abbiamo tra gli asset privati più alti al mondo. Tipicamente, non sono messi a reddito, ma sfruttati più come riserva che sotto forma di investimento finalizzato a obiettivi specifici. È chiaro che oggi questo aiuta, nel momento in cui c’è bisogno di avere qualcosa da parte per affrontare la situazione contingente».

Tutto questo quali conseguenze ha sul mondo della consulenza?

«Riscontriamo le preoccupazioni, ma cerchiamo di far comprendere che questo tipo di approccio non può sedimentare eccessivamente nella visione prospettica. Da un lato, i numeri oggettivi portano a preoccuparsi di quello che accadrà e a proteggersi da eventuali condizionamenti funzionali. Dall’altro, sono proprio questi i momenti che portano al dialogo costruttivo con i cittadini, sensibilizzandoli a modellare un approccio di pianificazione che non tenga solo conto del contingente, ma che, proiettandosi verso il futuro, organizzi in modo oggettivo i loro risparmi e la conseguente dimensione del budget. Evitando scelte casuali, emotive e commerciali, mettiamo sempre al servizio della progettazione del cliente le nostre competenze».

EY rileva che sono in aumento i cittadini che fanno fatica a risparmiare. Si aspetta una conseguente diminuzione delle somme affidate alle varie forme di risparmio gestito o amministrato?

«Se l’approccio sarà quello consueto di calibrare correttamente il rapporto consumo-risparmio, sono certo che ci sarà un equilibrio nella mediazione. Razionalizzare correttamente i consumi e quindi evitare gli sprechi – che fa il paio con gli obiettivi di sostenibilità – assieme alla costruzione di un minimo di riserva, sia per sé sia per le generazioni future, è un equilibrio possibile e necessario. Raggiungerlo vuol dire che, a prescindere dai cicli economici e dalle situazioni più o meno straordinarie, il posizionamento da parte dei risparmiatori rappresenta una scelta di solidità, e non un evento aleatorio, come spesso è accaduto negli ultimi anni».

In che modo di possono supportare i soggetti più svantaggiati?

«In questi casi, cerchiamo di apportare una sorta di attività contabile per facilitare e aiutare le migliori scelte possibili. D’altro canto pensiamo che, dove ci sia un po’ di margine, esso non vada sprecato. È necessario sistematizzare i consumi con un approccio virtuoso, ma nello stesso tempo cercare uno spiraglio per provare ad accantonare una seppur minima parte delle proprie disponibilità, per quello che diventa un meccanismo educativo oltre che funzionale».

In condizioni di minore disponibilità, meglio optare per scelte meno rischiose o c’è il pericolo di prendere decisioni irrazionali?

«Spesso la scelta di investimento è condizionata dallo stato emotivo, quando non c’è un confronto oggettivo nel merito. Per questa ragione, è sempre opportuno accompagnare e affiancare il risparmiatore in scelte legate ad obiettivi puntuali, invece che a soluzioni universali che nei fatti non esistono».

Cosa intende, nel concreto?

«Motivare l’accantonamento in una direzione anziché in un’altra e magari differenziarlo rispetto a funzioni oggettivamente riconosciute. Una su tutte, quella legata al problema demografico, correlato alla fragilità del sistema pensionistico in Italia, che porta ad avere sempre più necessità di supporti complementari per usufruire dei servizi da parte dei cittadini in età avanzata. È questo il momento di definire un piccolo spazio di accantonamento per la vita post-lavorativa e un altro per la crescita culturale delle nuove generazioni. Esiste un approccio nei confronti del consumo ancora troppo disorientato e “random”. Credo che i cittadini debbano prendere coscienza di ciò, perché attraverso un approccio virtuoso potrebbe aumentare anche la disponibilità di risorse per il risparmio. Se questo tema venisse affrontato in maniera responsabile da parte di tutti, potrebbe rappresentare un vero e proprio modello per le nuove generazioni, che paradossalmente sembrano invece essere le più “virtuose” in termini di sostenibilità».

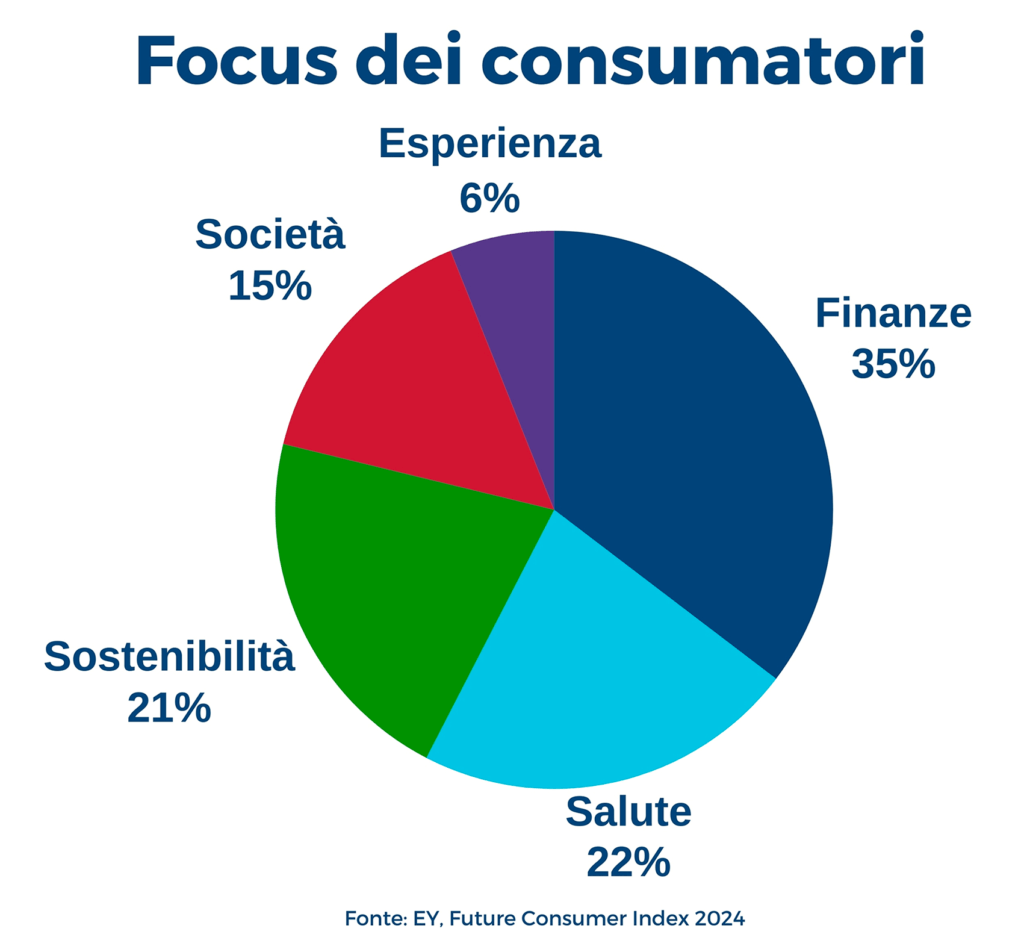

Un’altra preoccupazione che torna in primo piano nelle scelte degli italiani è quella di dare priorità alle proprie scelte di salute. I prodotti finanziari in grado di rispondere a questa esigenza potrebbero ricevere priorità?

«Sì, il tema della longevity è oggi cruciale. Sono molte le persone che nonostante l’età pensionabile restano attive nel mondo del lavoro e solo ancora in pochi casi si autotutelano attraverso la destinazione di risorse a presidi sanitari e parasanitari o di sostentamento. È chiaro che un longevo attivo produce reddito. Probabilmente è già beneficiario di una pensione, ma rappresenta al tempo stesso un elemento produttivo importante. È necessario quindi considerare la dimensione legata alle tutele e alla protezione del lavoratore della terza età. I servizi legati a questa prospettiva potranno vedere sempre maggiore evidenza nelle scelte di riserva e nella destinazione di risorse per i prossimi anni».

Quale sarà l’impatto di questi cambiamenti, a seconda delle generazioni?

«Da un lato le risorse tenderanno a orientarsi sempre più verso questo tipo di servizi. D’altra parte, le nuove generazioni, che interagiscono con quelle di longevi attivi, già educate a questi processi, saranno consapevoli del loro peso. Si parla tanto di educazione finanziaria, ma bisognerebbe parlare di educazione alla corretta allocazione delle risorse, per consentire di vivere nella maniera più agiata possibile, naturalmente in compatibilità con le specifiche possibilità. È fondamentale capire che, modificandosi il tessuto economico e le relazioni anagrafiche, cambiano sicuramente anche le esigenze, i modelli di consumo e gli strumenti che saranno utili a costruire una struttura di società con priorità diverse da quelle che avevamo un tempo. Questo sta già accadendo. Ora. Vediamo sempre più aumentare la richiesta di strumenti finalizzati a obiettivi di tutela attivati da persone anziane, mentre cresce la consapevolezza delle nuove generazioni rispetto alla loro longevità e alla necessità del nuovo modello di risparmio da seguire».

ESG, tecnologia e AI: i megatrend continuano a evolversi, ma i fondi tematici hanno visto nel 2023 un momento di crisi. Queste soluzioni possono valere veramente nel lungo termine o rischiano di dipendere da mode passeggere?

«Una lente orientata verso l’evoluzione mette in evidenza alcuni settori rispetto ad altri. Quelli che normalmente sono chiamati megatrend non sono altro che forme evolutive di settori che, per certi anni, sono rimasti un po’ in sordina e hanno poi visto uno sviluppo crescente: l’intelligenza artificiale ne è un esempio. Il tema è come dimensionare il potenziale di questo contesto nella quotidianità e come farlo nella maniera più etica possibile, evitando che derive pericolose».

A quali asset bisogna prestare attenzione?

«Innanzitutto, bisogna comprendere e approfondire i settori in cui si intende investire. D’altra parte, l’auspicio è che le normative diano un orientamento equanime rispetto a questi contesti, per evitare che gli stakeholder ne siano danneggiati. Bisogna educare alla scelta consapevole e alla responsabilità. La stessa dimensione normativa non deve essere burocratica, ma una guida. Basti pensare a quelli che vengono definiti Crypto Asset, che si sono sviluppati in questi anni finché la normativa è intervenuta. Per l’Intelligenza Artificiale vale lo stesso. Specialmente se parliamo di quella generativa, credo si debba adottare un approccio di questo tipo. L’AI può avere un influsso positivo in tanti settori: la salute, la tecnologia dei materiali, il trasferimento di dati e la loro custodia, la cultura… per citarne alcuni. Utilizzare questo tipo di strumenti potrebbe essere un’occasione per rinnovare anche il sistema didattico italiano, a partire dall’approfondimento svolto con gli strumenti più efficaci, che grazie al digitale aiuta a liberare tempo per conoscere sempre più cose. Si potrebbe così non solo recuperare il tempo perduto, ma anche rilanciare un sistema scolastico che per decenni è stato un fiore all’occhiello del Paese».

Quali risposte potrà offrire il mondo della consulenza per le nuove tendenze dei Mercati?

«La consulenza finanziaria rappresenta un’opportunità incredibile di confronto costruttivo. Questo è possibile quando esistono basi culturali adeguate, ma anche basi culturali adeguate, la disponibilità delle parti a misurarsi su temi concreti e si possiedono gli strumenti, le competenze, la disponibilità all’ascolto e l’orientamento alle soluzioni invece che al problema. Per questa ragione siamo fortemente orientati a una continua formazione, non solo su temi cogenti, ma anche sui processi evolutivi. Un esempio su tutti il tema ESG, per cui quotidianamente decodifichiamo la complessità della normativa per individuare soluzioni funzionali per i clienti».

A questo punto entra in campo l’importanza delle certificazioni

«La certificazione EFPA rende riconoscibili le nostre competenze attraverso la loro identificazione puntuale. . Lo stesso orientamento formativo si applica a tutte le nuove tendenze evolutive, a partire dall’AI. Sono temi solo apparentemente “di moda”, ma in realtà strutturali per il presente e il futuro. Rispetto ad essi, noi consulenti finanziari necessitiamo del know-how concreto per rappresentarci nella maniera adeguata ai nostri interlocutori. Lo abbiamo sempre fatto, ma diventa sempre più importante». ©

📸 Credits: Canva.com

Articolo tratto dal numero del 15 marzo 2024 de il Bollettino. Abbonati!