Più liquidità, interesse per criptovalute e investimenti nei mercati emergenti. Il volto finanziario degli italiani – tracciato dall’ultimo rapporto Consob – si modella in base alla nuova normalità legata alla pandemia. Il 28% dei nuclei familiari, però, ha difficoltà a fronteggiare una spesa inattesa. Molti soldi in mano a pochi, insomma…

Che cosa ci aspetta in questo anno appena cominciato sul fronte del risparmio e dei consumi?

«Come accaduto in molti altri Paesi, anche in Italia le misure per il sostegno del reddito hanno aumentato il risparmio, in presenza di restrizioni per la spesa», dice Lorenzo Codogno, Founder and Chief Economist LC Macro Advisors Ltd; Visiting Professor London School of Economics. «In particolare, è aumentata la quota di risparmio precauzionale. Che tuttavia dovrebbe ridursi drasticamente nei prossimi trimestri in presenza di una ripresa economica e occupazionale molto vivace.

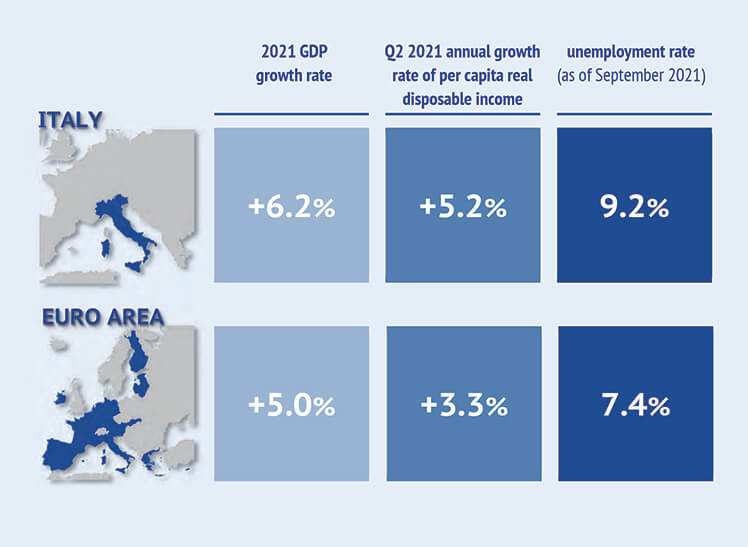

Si può stimare che l’eccesso di risparmio accumulato dall’inizio della pandemia al terzo trimestre del 2021 abbia raggiunto circa 50 miliardi, quasi il 3% del PIL. Questo risparmio diminuirà gradualmente nei prossimi trimestri dando sostegno ai consumi. Ne trarranno beneficio soprattutto quelli di servizi, che sono stati più penalizzati durante la pandemia. La riduzione del risparmio delle famiglie verso una media storica intorno all’8% del reddito disponibile dipenderà anche dalla distribuzione del reddito. Poiché non è stata uniforme tra le varie fasce, a causa del rialzo delle attività mobiliari, e in misura minore, immobiliari, è probabile che il risparmio tenda a stabilizzarsi su livelli più elevati rispetto al periodo pre-pandemico, ma questo è ancora presto per dirlo.

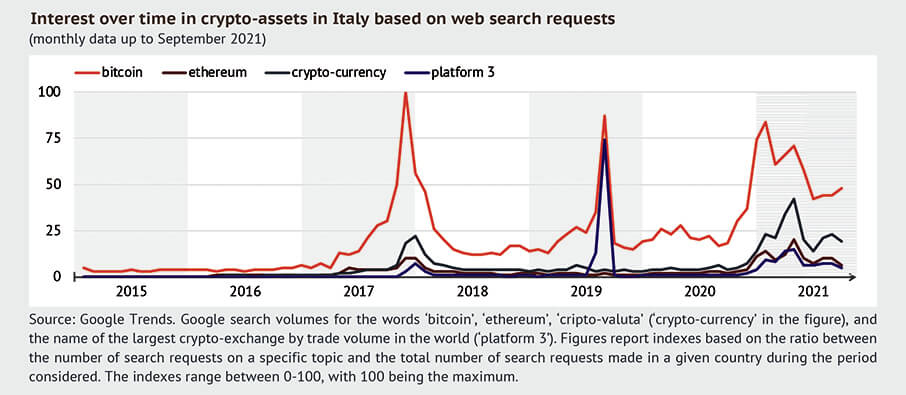

In passato le analisi della Banca d’Italia hanno dimostrato che la diseguaglianza misurata dall’indice di Gini non è aumentata durante le crisi economiche grazie alle politiche redistributive dei vari governi. Non è chiaro se avverrà anche questa volta. La liquidità è sicuramente abbondante, e in parte si è canalizzata anche verso le criptovalute, ma quest’ultimo fenomeno lo vedo più come un problema che un’opportunità».

Restando sulle criptovalute questo è un momento di confronto tra le policy delle grandi banche: da un lato UniCredit che sul sito ufficiale dichiara che attualmente non effettua alcuna attività di investimento in criptovalute, dall’altra Illimity con il Ceo Corrado Passera che annuncia «euro digitale subito per difenderci da Cina e Big Tech», in pratica sostenendo che se non ci muoviamo rischiamo di perdere terreno su Cina e Usa. Lei da che parte sta?

«Penso che tutte le banche centrali stiano considerando l’introduzione di CBDC (central bank digital currencies), e che questo possa accadere anche prima di quanto molti si aspettano. Probabilmente ci sarà spazio anche per alcune tipologie di criptovalute, ma mi permetta di dire che la maggior parte delle criptovalute in circolazione possono rappresentare un pericolo per la stabilità finanziaria e in futuro le banche centrali vorranno vederci più chiaro in questa materia. Molte sono strumenti puramente speculativi, con valori artificialmente rigonfiati e, quindi, i risparmiatori dovrebbero starne ben distanti».

A proposito di Usa… La Fed alzerà i tassi: quale scenario possiamo ipotizzare (0,9% entro la fine dell’anno 2022 e 1,6% entro il 2023)?

«È sicuramente possibile. Tuttavia, io penso sia più probabile che la Fed si muova molto rapidamente nei prossimi sei mesi, per mantenere la sua credibilità a fronte del forte rialzo dell’inflazione, ma poi rallenti. Infatti, l’inflazione sta già raggiungendo il suo picco. Inoltre, l’erosione del reddito disponibile causata dal rialzo dell’inflazione e l’impulso di politica fiscale molto meno accomodante nel 2022 porteranno a un rallentamento sostanziale dell’economia e dell’inflazione stessa, richiedendo una normalizzazione delle condizioni monetarie molto più graduale di quanto non sia atteso attualmente».

L’inflazione galoppante non spaventa le grandi aziende americane che si avvicinano alla stagione delle trimestrali preparandosi a offrire al mercato numeri più che incoraggianti. Secondo le previsioni in media le società S&P 500 dovrebbero evidenziare una crescita del 22% sull’anno precedente nell’ultimo trimestre… Una buona notizia che fa ben sperare o una sorta di bolla?

«È una fase transitoria. La bolla nelle valutazioni dei mercati finanziari è già presente. Il punto interrogativo è cosa potrebbe produrre una correzione di mercato e quando questo avverrà. Se il supporto fiscale e monetario sarà drasticamente inferiore in futuro, vi saranno difficoltà finanziarie da parte di alcuni debitori e questo si abbinerà a un’inflazione più elevata, a causa di fenomeni legati all’offerta e non alla domanda, le condizioni per una correzione significativa nei mercati finanziari emergerebbero».

L’ondata pandemia con Omicron sta rallentano la ripresa economica (leggi qui l’intervista su Omicron e ripresa economica a Veronica De Romanis) e i contagi stanno facendo traballare non solo l’economia ma anche la politica. In UK il post Brexit – e il distacco da un’Europa sempre più unita contro il Covid-19 e per la ripartenza – non poteva vivere scenario peggiore: quali previsioni si possono fare?

«L’economia britannica sta sottoperformando quella del resto dell’Europa, ma non è chiaro quando sia il risultato di Brexit e quanto di una crisi pandemica più forte. Tuttavia, l’evidenza attuale suggerisce che l’impatto negativo di Brexit è sostanzialmente in linea con gli studi fatti prima del referendum del 2016, che vedevano una riduzione di 4-5 punti percentuali nel livello del PIL al 2030. Ora l’economia sta recuperando in maniera pronunciata, ma questo probabilmente è dovuto alla maggiore flessibilità e alla situazione strutturalmente migliore, ma non certo a Brexit, che rimarrà a mio avviso un fattore negativo per i prossimi anni. Sembra ora che i contagi dovuti a Omicron siano in forte decrescita, lasciando sperare che l’ondata finirà in febbraio. Tuttavia, le incertezze per possibili future nuove varianti permangono».

Lagarde ha definito la Bce e la Banca d’Inghilterra come “universi diversi” riferendosi alle recenti politiche monetarie adottate. La scelta di alzare il costo del denaro della seconda è una mossa che condivide?

«La situazione economica e i rischi d’inflazione sono indubbiamente diversi. In particolare, i salari non hanno ancora iniziato a crescere in modo significativo nell’Eurozona, mentre sono in forte risalita nel Regno Unito, anche a causa di alcune tensioni legate a Brexit. Inoltre, probabilmente l’approccio è diverso. Lo stimolo fiscale è stato maggiore nel Regno Unito, ma nel 2022 l’impulso fiscale e monetario cambierà di segno e questo, abbinato a un reddito disponibile eroso dall’inflazione, potrebbe portare l’economia a una brusca frenata, costringendo anche la Banca d’Inghilterra a cambiare rotta. Penso che, come per la Fed, la Banca d’Inghilterra voglia evitare che le aspettative sull’inflazione salgano drasticamente mettendo in dubbio la credibilità della banca centrale. Ma non appena questo rischio sarà evitato, probabilmente la politica monetaria diventerà molto più cauta».

In tutto questo, qual è la posizione (e la speranza) dell’Italia: il PNRR, il reshoring e l’accelerata digital basteranno a renderci competitivi sui mercati internazionali o ci serve altro?

«L’Italia deve cambiare strutturalmente, fare le riforme promesse e soprattutto implementarle pienamente. Al di là dell’attuale recupero congiunturale, che beneficia delle politiche fiscali e monetarie molto espansive, la situazione strutturale rimane debole. Il governo dovrà realizzare le riforme necessarie per aumentare la crescita potenziale nel medio lungo periodo, che rimane di gran lunga la sfida più difficile. La digitalizzazione dell’economia può dare un contributo significativo in questo senso. Il reshoring non mi sembra invece sia un fenomeno importante, e forse neppure auspicabile. L’Italia ha interesse affinché i mercati internazionali rimangano aperti e la globalizzazione rimanga una caratteristica dominante dell’economia mondiale, dove le imprese italiane possono esportare e crescere. Deve invece fare i compiti in casa propria per rendere l’economia più competitiva, aumentando lo stock di capitale, la produttività e quindi la crescita potenziale, che è il modo più indolore anche per risolvere i problemi di finanza pubblica.

In un momento di grande instabilità, tra rialzo dei prezzi, scarsità di materie prime, ma mercati che comunque tengono e premiano chi è già con un piede nel futuro (esempio Big tech, telemedicina, metaverso etc), che cosa possiamo aspettarci da questo 2022?

«È un momento di cambiamento. Dopo la pandemia, l’economia mondiale si ritroverà diversa. Le politiche economiche devono facilitare la riallocazione delle risorse e dei lavoratori all’interno dell’economia verso le attività più promettenti e con produttività più elevata. Il cambiamento porta sempre a nuove opportunità, che devono essere colte anche attraverso politiche economiche adeguate e una riforma profonda della struttura per incentivi nell’economia». ©

Antonia Ronchei

LinkedIn: Antonia Ronchei

Twitter: Roncheiconlainormale